Ипотека оформляется на длительный срок — обычно на 20–30 лет. Вместе с тем условия ипотечного кредитования регулярно меняются как в лучшую, так и в худшую сторону. Если ипотечный кредит был получен в неблагоприятный период, когда ставки были высокими, заемщик может рефинансировать ипотеку и выплачивать ее остаток срока на более комфортных условиях. Грамотный подход к этому вопросу поможет сэкономить от сотен тысяч до миллионов рублей на процентах.

Содержание

Подробно о том, что такое рефинансирование ипотеки

Если коротко, рефинансирование ипотеки — это перекредитование на более выгодных условиях. Чаще всего за рефинансированием обращаются в другой банк, но можно и в тот, где изначально оформлена ипотека — это не запрещено. Просто текущий банк не всегда готов перекредитовать действующий договор. А другому банку это выгодно, так как он получает нового клиента.

Для удобства, «старым» банком будем называть тот, где оформлена ипотека. А «новым» — тот, где оформлено рефинансирование.

Схема рефинансирования ипотеки такая:

У заемщика есть ипотека в «старом» банке под 15% годовых. В «новом» банке предлагают ипотеку под 7% годовых.

Заемщик заключает договор на рефинансирование в «новом» банке → «новый» банк погашает ипотеку заемщика в «старом» банке → заемщик выплачивает остаток долга по ипотеке «новому» банку с переплатой 7% годовых.

Часто понятие «рефинансирование» путают с «реструктуризацией». И в том и в другом случае речь идет об изменении условий кредитования. Разница в том, что «реструктуризация» — это изменение условий действующего договора. За реструктуризацией, как правило, обращаются, когда не могут справиться с долговой нагрузкой и начинают выходить на просрочку — в таком случае банк может, например, снизить ежемесячный платеж, но при этом увеличить срок кредитования. Итоговая переплата при этом увеличится.

«Рефинансирование» же — это заключение нового договора на более выгодных условиях. Оно позволяет снизить итоговую переплату. В результате заемщик может:

- Сократить срок кредитования. Например, вместо 15 лет выплачивать 12 лет.

- Сократить размер ежемесячного платежа. Например, вместо 20 000 ₽ выплачивать 16 000 ₽.

- Объединить несколько кредитов в один. Например, ипотеку и долг по кредитной карте.

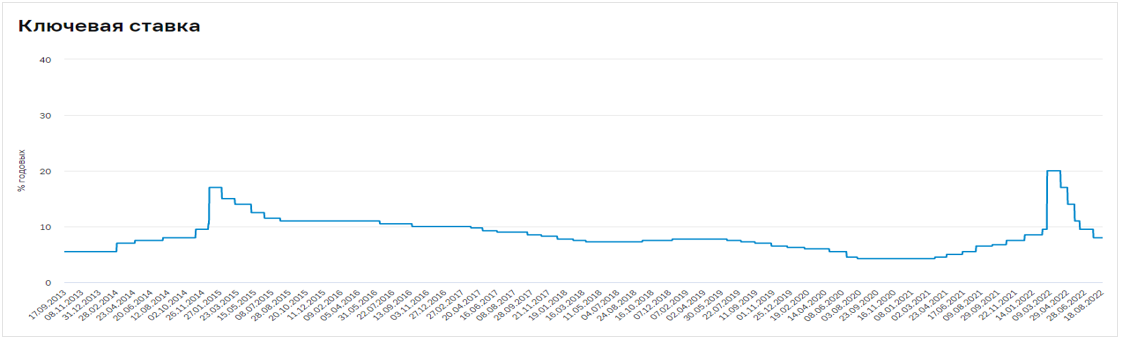

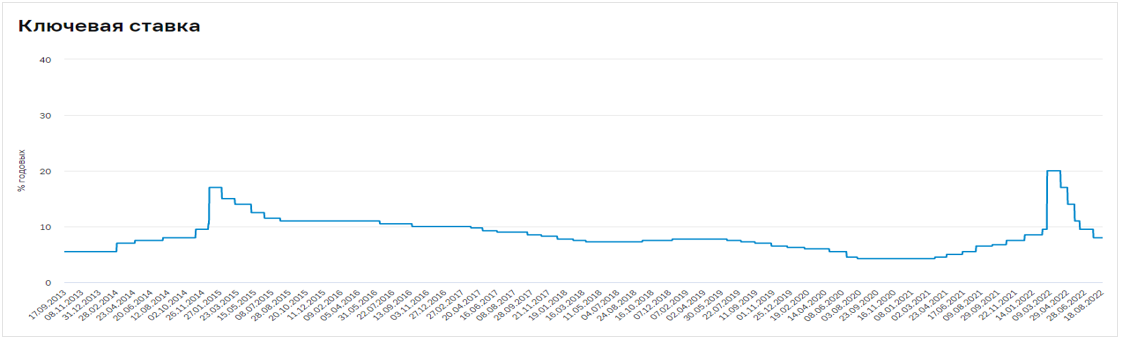

Особенно актуально рефинансирование ипотеки для тех, кто оформил ее в 2014–2015 годах, а также весной 2022 года — в эти периоды ключевая ставка ЦБ РФ была максимально высокой (17 и 20% соответственно), а значит, и проценты в банках зашкаливали.

График изменения ключевой ставки ЦБ РФ с 2013 по 2022 год

Сейчас же рынок немного успокоился. Ключевая ставка на момент написания статьи составляет 8%. На стандартных условиях банки предлагают ипотеку в среднем под 10–12% годовых, а в рамках льготных программ можно получить ипотеку всего под 2–7%.

Наглядно о выгоде. Предположим, семья взяла ипотеку в 2015 году под 14% годовых — это средневзвешенная процентная ставка по ИЖК в рублях по данным ЦБ РФ за тот период. В 2022 году семья смогла претендовать на льготную семейную ипотеку по ставке 6% годовых. На этот момент остаток долга по ипотеке составлял 2 млн ₽, а остаток срока — 13 лет.

|

Остаток долга — 2 млн ₽

Остаток срока — 13 лет

|

|

Текущие условия |

Условия после рефинансирования |

| Ставка |

14% годовых |

6% годовых |

| Ежемесячный платеж |

27 902 ₽ |

18 494 ₽ (↓–9 407 ₽) |

| Переплата |

2 352 721 ₽ |

885 137 ₽ (↓ –1 467 584 ₽) |

Итого, рефинансировав ипотеку, семья сможет снизить ежемесячный платеж на 9 407 ₽, а общую переплату по процентам почти на 1,5 млн.

Особенности рефинансирования

Прежде чем думать, где лучше рефинансировать ипотеку, нужно изучить несколько особенностей этого процесса.

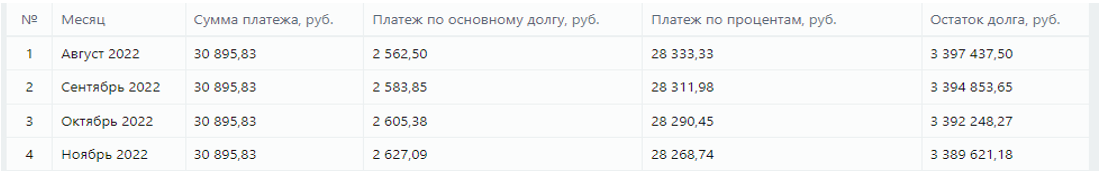

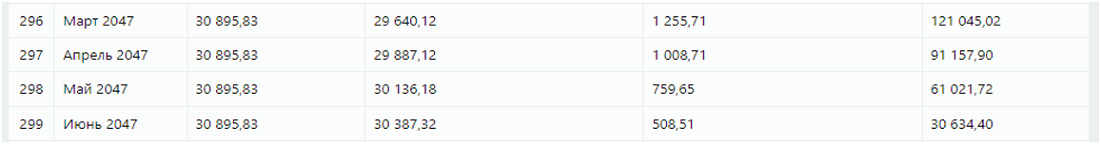

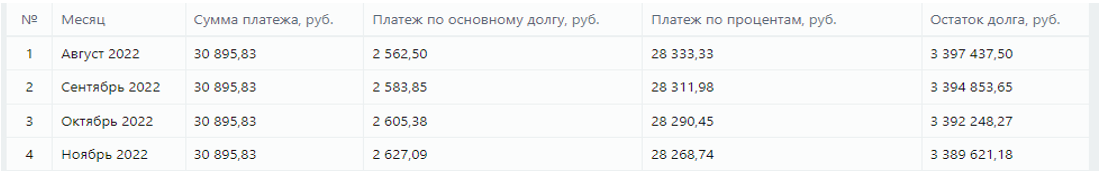

Первая особенность — рефинансировать ипотеку выгоднее на ранних сроках. Почему именно на ранних сроках? Потому что при аннуитетной схеме погашения (равными платежами на протяжении всего срока) в первую очередь заемщик погашает проценты, а только потом — тело кредита.

Например, если ежемесячный платеж — 30 500 ₽, то в первые месяцы 2500 ₽ уходят на погашение основного долга, а 28 000 ₽ — на погашение процентов. В последние же месяцы на погашение тела кредита уходит уже 30 000 ₽, а на погашение процентов — 500 ₽.

График платежей по ипотеке в первые месяцы

График платежей по ипотеке в последние месяцы

Если рефинансировать ипотеку, когда большая часть процентов уже погашена, а тело кредита — почти не тронуто, особой выгоды заемщик не увидит.

Вторая особенность — процедура рефинансирования идентична оформлению ипотеки. Это значит, что заемщику предстоит заново собрать весь пакет документов, нанять оценщика квартиры, оформить страховку, переоформить заложенную квартиру на нового кредитора. Все это займет немало времени — около 1–2 месяцев, плюс повлечет дополнительные расходы.

Третья особенность — претендовать на рефинансирование могут только добросовестные заемщики. Банки идут на рефинансирование, чтобы привлечь качественных заемщиков с крупной суммой кредита — переманивать тех, кто нарушает условия договора, они не станут. Соответственно, если по ипотеке были просрочки, шансы рефинансировать ее сильно снижаются.

Лучшие предложения банков по рефинансированию ипотеки

Теперь, когда тонкости процесса изучены, можно переходить к вопросу, где лучше рефинансировать ипотеку. Для начала отметим — не каждый банк предлагает такой продукт, однако выбор все же имеется. Мы сравнили несколько топовых предложений рефинансирования ипотеки в крупных банках.

За базу взяли такие данные:

- стоимость недвижимости — 3 млн ₽;

- остаток долга — 2 млн ₽;

- остаток срока — 13 лет;

- текущая ставка — 14% годовых;

- заемщик — физлицо, оформляющее рефинансирование на стандартных условиях (не является зарплатным клиентом / не участвует в льготных программах ипотечного кредитования).

| Банк |

Сбербанк |

ВТБ |

Совкомбанк |

Газпромбанк |

Альфа-Банк |

| Ставка |

10,2% |

9,9% |

12,24% |

9,9% |

10,99% |

| Ежемесячный платеж |

23 193 ₽ |

22 839 ₽ |

25 671 ₽ |

22 839 ₽ |

24 138 ₽ |

| Общая переплата |

1 618 587 ₽ |

1 562 923 ₽ |

2 004 677 ₽ |

1 562 923 ₽ |

1 765 601 ₽ |

Важно: расчеты носят ориентировочный характер. Тарифы актуальны на момент написания статьи — август 2022 года.

Сбербанк

Сбербанк предлагает несколько схем рефинансирования:

- Перекредитование только ипотеки — лимит до 27,5 млн ₽.

- Перекредитование ипотеки и нескольких кредитов (не более 5 договоров) — лимит до 29 млн ₽, из них 1,5 млн — на погашение других кредитов.

- Перекредитование ипотеки и получение дополнительных денег наличными — лимит до 28,5 млн, из них 1 млн — на личные нужды.

- Перекредитование ипотеки, нескольких кредитов и получение денег наличными — до 30 млн, из них до 1,5 млн на погашение кредитов и до 1 млн на личные нужды.

Ипотека выдается на срок от 1 года до 30 лет. Процентная ставка по стандартной (не льготной) программе составляет от 10,2 до 12,4% годовых.

Если отказаться от страховки, процентная ставка вырастет на 1%, а если подключить услугу «Электронная регистрация сделки» — снизится на 0,3%.

К заемщикам требования достаточно лояльные. Они должны быть в возрасте от 21 до 75 лет (на момент погашения ипотеки) и иметь минимум трехмесячный стаж работы на текущем месте.

Что касается рефинансируемых кредитов и ипотеки, то тут требования такие:

- отсутствие текущей задолженности и просрочек на протяжении последнего года;

- отсутствие реструктуризации;

- срок договора «старой» ипотеки — не менее 6 месяцев с даты заключения и не менее 90 дней до даты окончания.

ВТБ

В ВТБ также доступна программа рефинансирования ипотеки для физических лиц. Условия такие:

- Лимит — до 60 млн ₽, но не более 80% от рыночной стоимости жилья.

- Срок — до 30 лет.

- Ставка — 9,9% для всех при учете подключения комплексного страхования. В противном случае — 10,9%.

Оформить рефинансирование может гражданин любой страны, который работает на территории РФ или в филиалах транснациональных компаний за рубежом. Минимальный трудовой стаж — 6 месяцев. Допустимый возраст заемщика — 21–60 лет, но не старше 75 лет к моменту погашения кредита.

Требования к ипотеке минимальные:

- договор заключен не менее 6 месяцев назад (если договор заключен в период с 1.03.2022 по 25.06.2022, то это требование не применяется);

- нет просрочек.

Жилье может быть любое (вторичка или новостройка), однако если речь идет о еще строящемся доме, то застройщик должен быть аккредитован банком ВТБ.

Совкомбанк

У Совкомбанка много выгодных и интересных продуктов, но банк уж очень любит запутывать по ним условия (вспомнить хотя бы «Халву», на которую мы делали подробный видеообзор). Рефинансирование ипотечного кредита эта особенность банка тоже не обошла стороной.

Так же как и в Сбербанке, здесь есть несколько видов рефинансирования:

- Перекредитование ипотеки.

- Перекредитование ипотеки и других кредитов (не более 5 договоров, из которых не более 2 — ипотечные).

- Перекредитование ипотеки и получение дополнительных наличных средств.

Максимальный лимит — 40 млн ₽, но не менее 80% от рыночной стоимости недвижимости. Из них на покрытие самой ипотеки должно направляться не менее 50%. Если брать, допустим, 10 млн ₽ на перекредитование ипотеки и получение наличных, то наличными можно получить не более 5 млн.

Срок кредита — от 4 до 30 лет. Базовая процентная ставка — 12,24%.

На главной странице банка указана ставка 6,54%. Однако она действует только при подключении платной услуги «Снижение процентной ставки на 5,70%». Комиссия за услугу — 20% от первоначальной суммы кредита.

Обратиться в Совкомбанк могут граждане РФ в возрасте от 20 до 85 лет (на момент погашения кредита) с общим трудовым стажем — не менее года, а на последнем месте работы — не менее 3 месяцев.

К рефинансируемой ипотеке требование только одно — отсутствие задолженностей.

Газпромбанк

В Газпромбанке можно получить кредит для рефинансирования ипотеки на сумму от 1,5 до 60 млн ₽. Дополнительно можно получить до 30% от суммы задолженности по рефинансируемому ипотечному кредиту на личные нужды или на рефинансирование других кредитов.

Максимальный срок кредитования в Газпромбанке самый скромный — всего 15 лет.

Базовая процентная ставка для рефинансирования ипотеки, оформленной на покупку квартиры — 9,9%, а на покупку апартаментов — 10,9%. Если отказаться от комплексного страхования, ставка вырастет на 1%.

К заемщикам требования стандартные:

- Гражданство РФ и прописка на территории РФ.

- Возраст — от 20 до 70 лет (на момент погашения кредита).

- Общий трудовой стаж — год, стаж на текущем месте работы — 3 месяца.

Рефинансируемые кредиты должны быть без просроченных задолженностей.

Альфа-банк

В Альфа-банке можно рефинансировать ипотеку на таких условиях:

- Сумма — до 70 млн, но не более 80% от рыночной стоимости жилья.

- Срок — до 30 лет.

- Ставка — от 10,9%. Возможны надбавки, в частности, за отказ от страхования жизни и титула доначислят 1,5%.

Рефинансирование доступно гражданам России, Украины и Белоруссии в возрасте от 21 до 70 лет (на момент погашения). Заемщик должен быть официально трудоустроен на текущем месте работы не менее 4 месяцев и иметь общий трудовой стаж не менее года.

Альфа-Банк допускает, чтобы перед рефинансированием прошло всего 3 полных платежа, а не 6, как прописано в требованиях большинства других банков.

Тинькофф

Тинькофф банк предлагает рефинансирование семейной ипотеки на следующих условиях:

- Сумма – до 12 млн., в Москве, МО, Санкт-Петербурге, ЛО и до 6 млн. в других регионах России.

- Срок – до 30 лет.

- Ставка – от 4,99%.

Программа доступна людям от 18 до 70 лет у которых имеется ребенок, рожденный с 01.01.2018 г., имеющий гражданство РФ, либо имеется ребенок, которому установлена категория «ребенок-инвалид», являющийся гражданином РФ.

Как рефинансировать ипотеку в 2024: пошаговая инструкция

До того как делать рефинансирование, нужно определиться с банком. На нашем сайте мы собрали самые выгодные предложения — здесь можно сразу изучить условия и требования разных банков.

После этого можно переходить к оформлению. Большинство банков предлагает оформить онлайн-заявку, поэтому первые этапы можно пройти не выходя из дома. Нужно просто открыть предложение банка по рефинансированию ипотеки и заполнить анкету. Здесь же нужно загрузить первый пакет документов. Чаще всего это:

- паспорт;

- СНИЛС;

- договор со «старым» банком и график платежей;

- справка о доходах (2-НДФЛ или по форме банка);

- справка об остатке ссудной задолженности.

Банку потребуется время, чтобы все проанализировать и вынести предварительное решение. На это может уйти от нескольких часов до 8–10 дней. Если решение будет положительным, нужно собрать пакет документов на недвижимость:

- отчет об оценке (заемщик должен вызвать оценщика и оплатить его услуги);

- договор купли-продажи;

- свидетельство о собственности;

- кадастровый паспорт;

- договор страхования;

- справку об отсутствии задолженности по коммунальным платежам.

Только на этом этапе банк примет окончательное решение по одобрению рефинансирования. Теперь нужно посетить «старый» банк, уведомить его о том, что кредит будет рефинансирован, и уточнить точный размер задолженности. После этого заемщик заключает договор на рефинансирование и «новый» банк погашает долг перед «старым».

«Старый» банк начисляет проценты ежедневно, поэтому к моменту полного погашения кредита размер задолженности может быть увеличен, и заемщику придется самостоятельно доплатить эти проценты. Обычно речь идет о суммах в 3000–10 000 ₽.

Последний этап — это переоформление залога. Для этого нужно взять в «старом» банке закладную с отметкой об исполнении обязательств и обратиться в МФЦ, чтобы снять обременение и наложить новое.

Резюмируем

Чтобы перекредитовать ипотеку, нужно:

- Выбрать банк.

- Подать онлайн-заявку.

- Дождаться предварительного одобрения.

- Предоставить документы на недвижимость.

- Дождаться окончательного одобрения.

- Заключить договор с «новым» банком.

- Переоформить залог.

Вопросы и ответы

Обязательно ли оформлять страховку при перекредитовании?

Недвижимость страхуется в любом случае. От дополнительных видов страхования - жизни и здоровья, от потери работы, титульное (защита прав собственности), можно отказаться, но это повлечет повышение процентной ставки.

Где лучше рефинансировать ипотеку в 2024 году?

Во всех предложениях банков довольно выгодные условия. Если вам нужны максимально низкие проценты, рекомендуем обратить внимание на Сбербанк, Альфа-Банк и Тинькофф.

Нужно ли подтверждение доходов при рефинансировании ипотеки?

В большинстве российских банках требуется подтверждение дохода справками (официальным трудоустройством). Без справок можно обратится в Открытие.

Остались вопросы? Пишите, ответим.