Большое количество частных лиц и организаций нередко используют различные виды займов для решения тех или иных задач. В то же время многие заемщики склонны путать понятия ссуды и кредита, поскольку кредит является одной из разновидностей ссуды с тонкой гранью отличий, лежащей между двумя определениями. В этой статье разберем, чем отличается кредит от ссуды и займа.

Ссуда: понятие, признаки, порядок выдачи

Участники правовых отношений определяют порядок и условия передачи долга, включая срок пользования имуществом и начисленные проценты, в формате договора. Кроме того, ссуда может быть предоставлена бесплатно.

Основными видами ссуд являются:

- имущественная – предусматривающая безвозмездную передачу объекта;

- потребительская (потребительский кредит);

- банковская.

Беспроцентная ссуда наиболее часто выдается руководством компании ее сотрудникам, а также государством – некоторым категориям граждан. Банковская ссуда всегда предусматривает начисление процентов, учитывая основную цель деятельности финансового учреждения в получении прибыли.

Базовые признаки ссуды, отличающие данный вид займа от стандартного кредита, включают:

- передачу имущества во временное пользование другому лицу на определенный срок, по истечении которого долг подлежит возврату собственнику без возможности его замены аналогичным объектом или компенсационной выплатой;

- отсутствие обязательств по выплате процентных начислений за пользование имуществом или арендной платы.

Кредит: определение и виды

Заемщиком по договору кредитования может быть любое физическое лицо или компания. Условия финансирования предусматривают возврат суммы долга, а также начисленных процентов строго в установленные сроки. В случае отказа заемщиком от исполнения обязательств, кредитор вправе инициировать процедуру принудительного взыскания средств.

В зависимости от способов кредитования различают следующие виды кредитов:

- потребительский – предназначенный для покупки товаров и услуг;

- банковский – предусматривающий целевое расходование средств, включая лизинг, факторинг;

- ипотечный, средства по которому направляются на приобретение объектов жилой недвижимости;

- коммерческий – одна из форм взаимодействия контрагентов, предполагающая предоставление рассрочки или отсрочки платежей;

- ломбардный – предоставление денежных средств под залог ликвидного обеспечения;

- государственный - финансирование физических и юридических лиц из государственного бюджета с применением невысокой процентной ставки.

В чем разница этих двух понятий

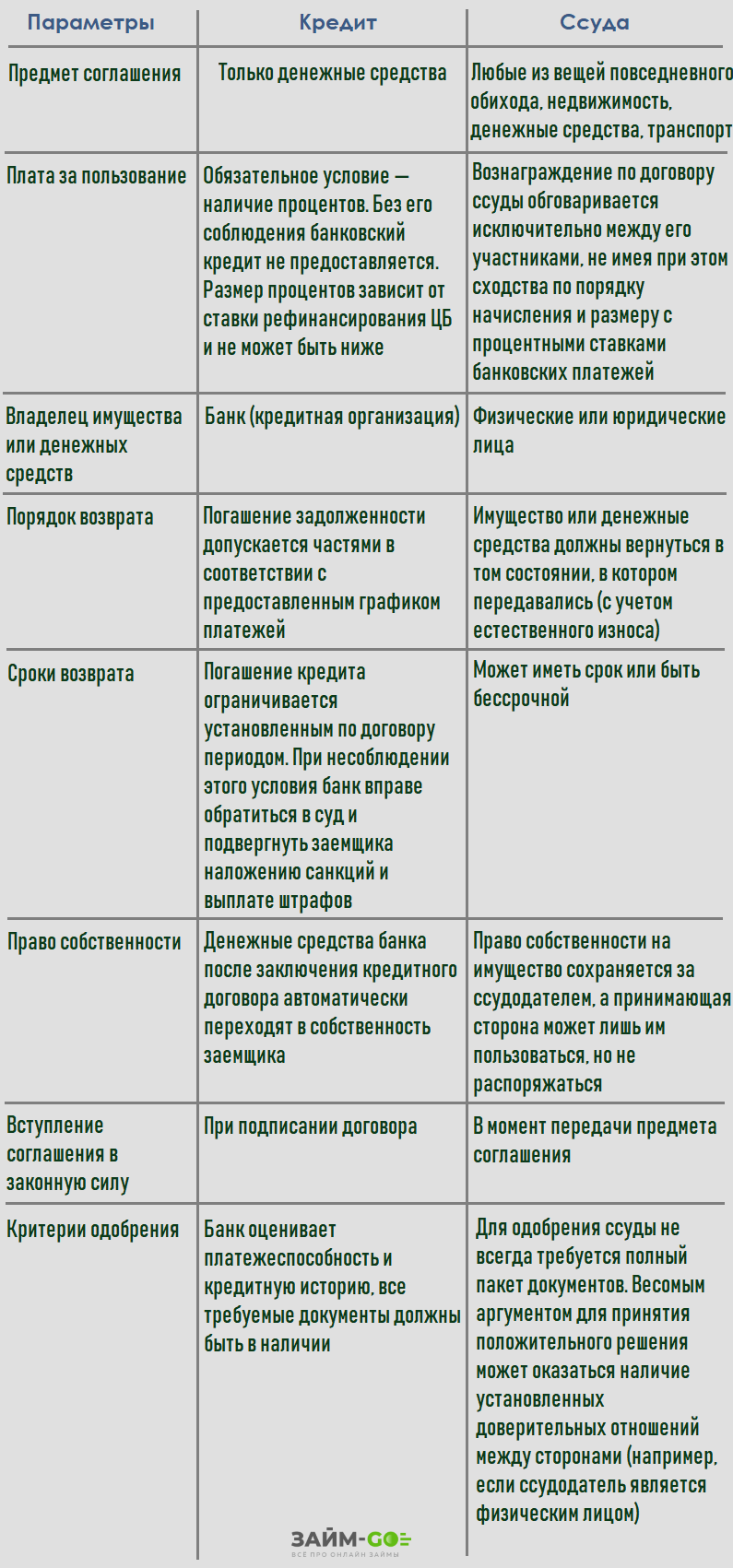

Существует ряд ключевых параметров, формирующих базовые особенности ссуды и кредита, а также отличия финансовых продуктов друг от друга. Среди них:

- Юридический статус сторон – кредиты выдаются лицензированными банковскими учреждениями, в то время как ссуду может предоставить любое физическое или юридическое лицо.

- Процентная ставка – обязательное условие при оформлении кредита, которое может не учитываться ссудными договоренностями.

- Предмет договора – кредитным соглашением предусмотрена передача исключительно денежных средств, ссуда предусматривает предоставление во временное пользование имущественного или финансового актива при условии его возврата в первоначальном виде.

- Срок действия договора – ограничивается строго определенным периодом при кредитовании и предусматривает возможность срочного и бессрочного предоставления ссуды.

Что лучше ссуда или кредит?

Перед принятием решения в пользу денежного кредита или имущественной ссуды, рекомендуется принять во внимание следующие моменты:

- при необходимости приобретения оборудования, товаров и других видов имущества целесообразно рассмотреть возможность оформления ссуды, а при ее отсутствии – обратиться за предоставлением кредита в банк;

- если предметом необходимости являются денежные средства, наиболее простым способом финансирования станет оформление банковского кредита, поскольку не все ссудодатели располагают такой возможностью;

- имущественная ссуда может быть предоставлена заемщику без начисления процентов за ее использование, в то время как банковское кредитование предусматривает обязательное применение процентной ставки;

- в некоторых случаях договор предоставления ссуды предусматривает выплату вознаграждения ссудодателю произведенной продукцией – банковский кредит основан исключительно на денежных расчетах.

Выбирая оптимальный вариант займа, компании или частному лицу следует руководствоваться, прежде всего, собственными финансовыми возможностями, а также целями реализации денежных средств.