Привет. На связи Zaym-go. Мы знаем, как иногда непросто разобраться в тарифах банковских карт, поэтому решили взять эту работу на себя.

Для первого видеообзора мы выбрали знаменитую «Мультикарту» от ВТБ с желанием разобраться, есть ли подвохи. Почему именно ее?

ВТБ — один из крупнейших банков России, а его флагманский продукт — «Мультикарта» — один из самых востребованных на рынке дебетовых карт. Правда, как он работает, не все до конца понимают — из-за этого держатели «Мультикарты» нередко теряют деньги на всевозможных комиссиях и упускают выгоду, которую могли бы получить, зная все тонкости работы программы лояльности.

Оно и неудивительно. На официальной странице карты информации минимум, а условия программы лояльности разбросаны по всему сайту — чтобы их все найти, надо с головой зарыться в документы и потратить на изучение материалов не менее 2-3 часов.

Чтобы вы так не мучились, мы сами разузнали все о «Мультикарте», подробно и с примерами разобрали все ее условия, тонкости работы программы лояльности и подвохи, о которых вам не расскажут консультанты банка.

На повестке дня сегодня:

- Общие условия карты

- Стоимость обслуживания - ищем подвох

- Детальный разбор программы лояльности

- Лимиты и комиссии на снятие наличных и денежные переводы

- Выводы

«Мультикарта ВТБ» — общие условия

Начнем с того, что линейка «Мультикарты» представлена несколькими дебетовыми картами. Сюда входят карты для пенсионеров, зарплатных клиентов, москвичей, петербуржцев и даже для защитников природы (экокарта из биоматериала).

Мы остановимся именно на стандартной Мультикарте от ВТБ. Вот так она выглядит:

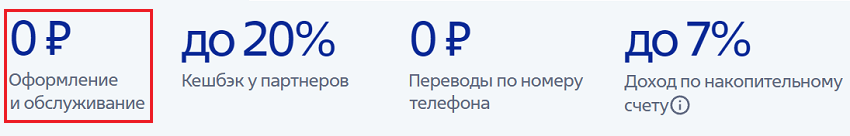

Из названия ясно — карта совмещает в себе сразу несколько преимуществ, а именно:

- Бесплатное обслуживание — здесь, кстати, не все так просто — но с этим мы чуть позже разберемся.

- Бесплатные переводы по номеру телефона через СБП (систему быстрых платежей).

- Одна (одну) из шести бонусных опций на выбор — Кэшбэк, Коллекция, Заемщик, Путешествия, Инвестиции, Сбережения. Если коротко — эти опции позволяют обменивать вознаграждения на рубли, сертификаты у партнеров или мили, снижать процентную ставку по кредитам или получать повышенный процент по вкладам. В обзоре мы все это подробно посмакуем.

- До 7% на остаток по накопительному счету. Здесь тоже есть парочка нюансов, о которых мы расскажем.

- До 5 бесплатных дополнительных карт, которые привязываются к основному счету. Это очень удобно, когда пользоваться картой планируют все члены семьи — бонусные баллы так копятся гораздо быстрее.

- Мастер-счет в одной из трех валют — рубли, доллары, евро. А текущий — аж в одной из 13. Это, кстати, не значит, что карта мультивалютная — когда можно иметь сразу несколько валютных счетов и переключать их — здесь вы выбираете только одну валюту, в которой откроете счет.

- Поддержка Apple Pay, Samsung Pay, Google Pay, МИР Pay. Можно привязать карту сразу к нескольким устройствам и получить, таким образом, еще бесплатные дополнительные карты.

Это общее. Теперь давайте переходить к нюансам. Начнем со стоимости обслуживания.

Стоимость обслуживания: бесплатно, но не всегда

На странице карты бесплатное обслуживание выделено как одно из главных преимуществ.

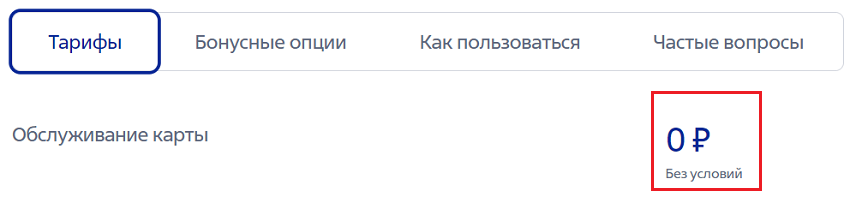

И даже если спуститься к более подробной версии тарифа, нас убеждают, что за обслуживание комиссии не будет, без всяких условий.

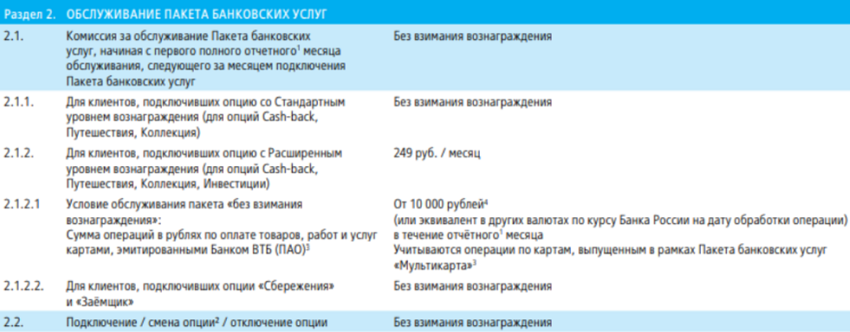

Но если открыть документ с тарифом, то можно найти интересную вещь (подвох). ВТБ отдельно прописывает комиссию:

- за подключение пакета банковских услуг (это в большей степени про программу лояльности).

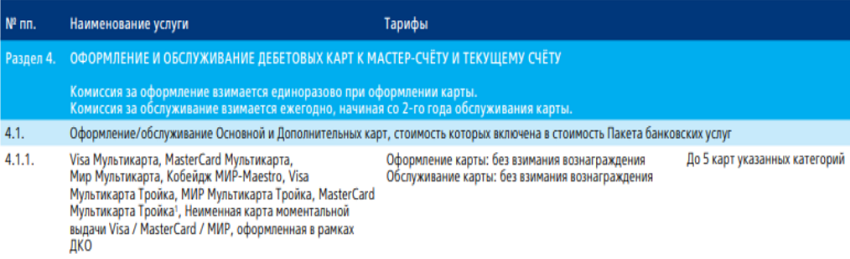

- за оформление и обслуживание карты.

Есть два пакета:

- Со стандартным уровнем вознаграждения, где вы получаете на опциях Cash-back, «Путешествия», «Коллекция» и «Инвестиции» 1%.

- С повышенным уровнем вознаграждения, где вы получаете на тех же опциях 1,5%.

| Стандартный уровень | Повышенный уровень |

| Cash-back, Путешествия, Коллекция, Инвестиции — 1% | Cash-back, Путешествия, Коллекция, Инвестиции — 1,5% |

| Обслуживание — 0 ₽ | Обслуживание — 0 ₽ или 249 ₽ / мес. |

| От 10 000 ₽ за отчетный месяц |

Отчетным считается один календарный месяц начиная с 1-го числа. В оборот для бесплатности учитываются любые операции, совершенные в обычных и интернет-магазинах по всем основным и дополнительным картам клиента.

Также, по заверению техподдержки, сюда входят операции по оплате услуг, совершенные в сторонних сервисах. Например, если вы собираетесь оплатить интернет от МТС, вам нужно зайти в мобильное приложение МТС и оттуда произвести оплату картой. Если вы провернете то же самое не через МТС-оскове приложение, а через ВТБ-шное, то в оборот эта операция не войдет.

Программа лояльности

Программа лояльности представлена 6 опциями:

- Cash back.

- Путешествия.

- Коллекция.

- Инвестиции.

- Сбережения.

- Заемщик.

Первые 4 — это, по сути, одно и то же, поэтому их мы разберем вместе. А вот «Сбережения» и «Заемщик» имеют много особенностей, поэтому им мы уделим отдельное внимание. Но сначала — пара слов об общих условиях программы лояльности.

Первое

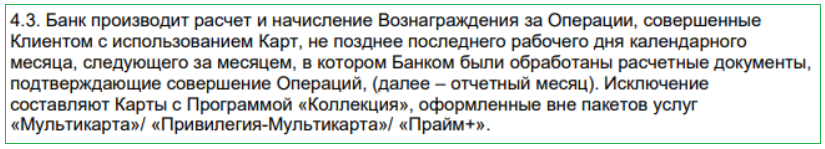

Расчет вознаграждения осуществляется ежемесячно по итогам полного календарного месяца пользования пакетом услуг с подключенной опцией.

Сами опции можно менять бесплатно неограниченное количество раз. Правда, действовать каждый новый вариант будет только с начала следующего месяца. Так что если решите сменить опцию, делайте это в конце текущего месяца, а не в начале. Также учитывайте — если по каким-либо причинам на 1 число месяца у вас не была выбрана ни одна опция, вознаграждение за этот месяц вам не придет.

Второе

Независимо от того, какую опцию вы подключили, вы сможете получать дополнительное вознаграждение — кэшбэк у партнеров. ВТБ сам не определился, какой процент возврата максимально возможен. На одних страницах нам говорят, что до 20%, а на других — что до 15%. В любом случае и то и другое — диковинка, так как обычно партнеры предлагают не больше 2-5%.

Третье

Как и в любом банке, здесь есть перечень операций, за которые вознаграждение вообще не начисляется. Весь мы его перечислять не будем — вы можете сами посмотреть на официальном сайте банка в правилах программы лояльности — этому посвящен весь пункт 4.7. Мы расскажем только о важных:

- Стандартные операции, по которым ни один банк не начисляет вознаграждение — Снятие наличных; переводы; оплата лотерейных билетов; покупки, совершенные в ломбардах, казино и т. д.

- Оплата налогов, коммунальных и телекоммуникационных услуг.

- Покупки, совершенные на сумму от 1 млн ₽.

- Покупки, связанные с перечислением средств в пользу компаний Mary Kay.

- Оплата товаров и услуг за пределами РФ, за исключением операций, совершенных в интернете.

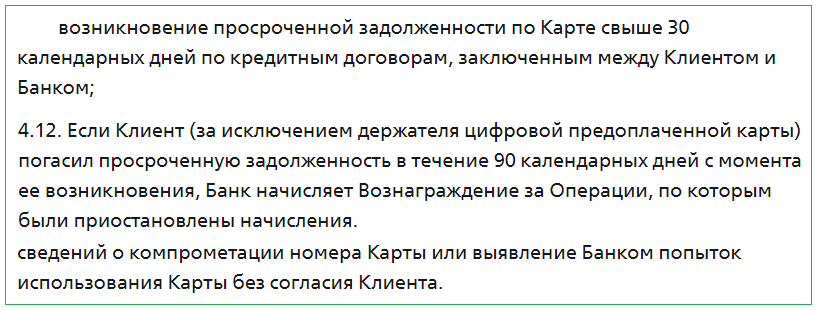

Также вы не получите вознаграждение, если по кредитным продуктам банка у вас образовалась просроченная задолженность свыше 30 календарных дней. Правда, если в течение 90 дней с момента возникновения задолженности вы ее погасите, банк начислит приостановленные вознаграждения. Но если вы и 90 дней пропустите, то никаких выплат не будет.

Ну вот. Теперь можно разбирать детали.

Cash back, Путешествия, Коллекция, Инвестиции

Суть у этих четырех опций одна — вы совершаете покупки, за эти покупки банк возвращает вам 1-1,5% процента. А вот то, в каком виде он начисляет этот процент и на что его можно потратить, как раз и различает эти опции.

- Cash back позволяет получать бонусы и обменивать их на рубли.

- «Путешествия» — получать мили и обменивать их на Авиа/жд билеты.

- Коллекция — получать бонусы и обменивать их на различные сертификаты.

- Инвестиции — получать бонусы, которые автоматически перекидываются на брокерский счет. Ими вы сможете оплатить покупку любых активов в приложении «ВТБ Мои Инвестиции». Тут есть важный момент — опция «Инвестиции» действует только при наличии брокерского счета.

| Опция | % | Вид | О чём речь |

| Cash back | 1-1,5% | Бонусы → | Рубли |

| Путешествия | 1-1,5% | Мили → |

|

| Коллекция | 1-1,5% | Бонусы → |

|

| Инвестиции | 1-1,5% | Бонусы → | Покупка любых активов в приложении «ВТБ Мои |

| Стандартный уровень | Расширенный уровень | |

| Максимальный оборот для начисления бонусов | 30 000 ₽ | 75 000 ₽ |

| Размер вознаграждения | 1% | 1,5% |

| Размер вознаграждения | 300 бонусов | 1 125 бонусов |

Вспомним, что на расширенном уровне можно не платить комиссию за обслуживание при сумме ежемесячных трат — более 10 000 ₽. Так что если вы точно расходуете больше этой суммы, вам гораздо выгодней брать расширенный уровень. Даже если вы будете тратить не 75 000 ₽, а допустим, 25 500 ₽, вы получите:

- 255 бонусов на стандартном уровне:

- 382,5 — на расширенном.

Не теряя при этом денег на комиссии.

Бонусы рассчитываются и начисляются в конце месяца, следующего за месяцем совершения покупок. То есть, вам начисляют бонусы не за каждую покупку, а за месячную сумму покупок.

| Сентябрь | Октябрь | Ноябрь | Декабрь | Январь | |

| Потрачено | 25 000 ₽ | 17 000 ₽ | 43 000 ₽ | 80 000 ₽ | |

|

Выплачено: Стандартный/ Расширенный |

255 382,5 |

170 255 |

300 645 |

300 1125 |

Для начисления учитываются только те покупки, которые прошли обработку. Ориентироваться можно на значок часов в ленте в мобильном-банке — когда он пропадает, операция учтена. Если на момент смены месяца операция еще со значком, она будет учтена в следующем. Обычно на обработку уходит 2-3 дня. То есть если вы совершаете покупку 30 сентября, скорее всего, эта операция попадет уже в октябрьский кешбэк, а придет только в ноябре.

Кстати, по такому же принципу учитываются операции в оборот для бесплатности — если до 29 сентября у вас было потрачено 5 000 рублей, а 30 сентября вы купили что-то еще на 5 000 ₽, то эта операция не успеет засчитаться и не войдет в оборот, а значит, комиссию за сентябрь вам начислят. Этот момент важно учитывать, если вы выбираете для себя расширенный уровень вознаграждения.

Заемщик: снижаем ставку по кредиту

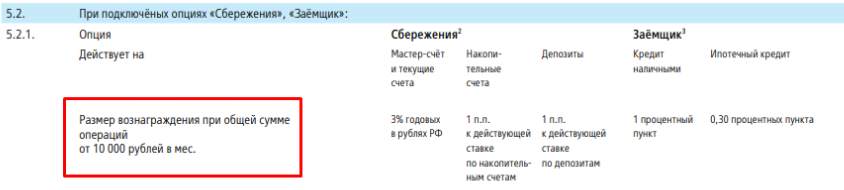

Опция «Заемщик» будет действовать, если вы будете тратить от 10 000 ₽ в месяц. Если меньше — никаких плюшек с этой опции вы не получите. Стандартного и расширенного уровней, как на Cash back, здесь нет.

Опция позволяет снижать ставку:

- на 1% по кредиту наличными;

- на 0,3% — по ипотеке.

Вознаграждение возвращается на бонусный счёт в форме бонусных рублей. Курс конвертации стандартный — 1 бонус = 1 рубль. Максимальный размер вознаграждения — 5 000 рублей в год. Как пишут на сайте банка, выбрать, на какой именно кредитный продукт будет действовать льготная ставка, нельзя — автоматически берется тот, по которому сумма долга больше.

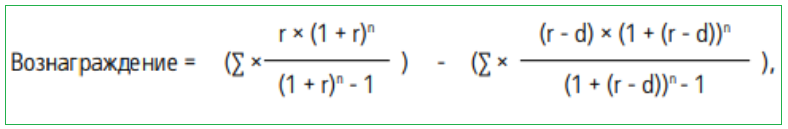

Само вознаграждение рассчитывается вот по такой сложной формуле:

Здесь учитываются размер остатка задолженности на начало месяца (Σ), действующая процентная ставка (r), количество месяцев до окончания срока договора (n) ну и, собственно, размер самого вознаграждения (d).

ВТБ привел на своем сайте очень хороший пример расчета. Допустим, у вас есть кредит наличными на 575 000 ₽ по ставке 8,9% и ежемесячно вы платите 11 908 ₽. Потратив по карте 10 000 ₽ в месяц, вы снизите ставку до 7,9%. Ежемесячный платеж за этот месяц снизится до 11 494 ₽, а разница в 414 рублей вернется вам в виде бонусных рублей на бонусный счет.

Выгодна или невыгодна эта опция, однозначно сказать сложно — тут все индивидуально. Если у вас, как из примера выше, есть кредит на 550 000 ₽ с ежемесячным платежом почти в 12 000 ₽, но при этом вы тратите с карты ежемесячно больше 28 000₽ (а это 5 000 ₽ кэшбэка в год), то вам выгоднее подключить Cash back, а не «Заемщик». Если же, наоборот, ваши траты чуть перескакивают порог в 10 000 ₽, то для вас «Заемщик» будет более удачным решением.

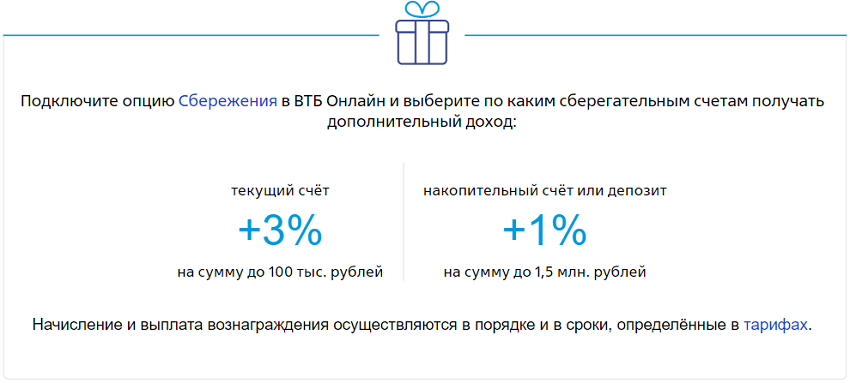

Сбережения: получаем дополнительный доход

Здесь вы, наоборот, можете увеличить ставку по текущим счетам или по накопительным счетам и депозитам. В первом случае можно увеличить ставку на 3% на сумму до 100 000 ₽, во втором — на 1% на сумму до 1,5 млн ₽.

Теперь по порядку.

Процент на остаток по текущему счету предусмотрен только тем, кто получает пенсионные выплаты на карту. На первые 100 000 ₽ они получают 6% годовых, а на сумму свыше, но не превышающую 500 000 ₽ — 4% годовых. Для всех остальных процента по текущему счету нет. Вопрос: будет ли в таком случае действовать +3% по опции «Сбережения» на текущий счет тем, кто пенсионные выплаты не получает?

По заверению техподдержки, в таком случае на текущий счет будет начисляться как раз 3% на 100 000 ₽. А те, кому приходят пенсионные выплаты, будут получать, соответственно 9% — 4% стандартная ставка + 2% дополнительно на первые 100 000 ₽ + 3% по опции «Сбережения».

Теперь о накопительном счете «Копилка». В рамках пакета услуг он открывается автоматически. Здесь нет ограничений ни по минимальной сумме открытия, ни по количеству снятий/попоплений.

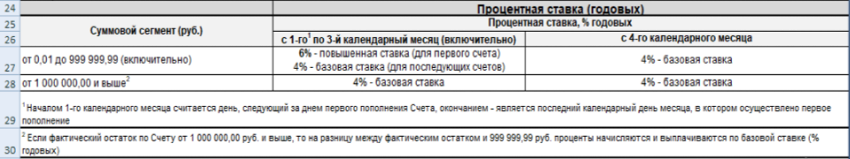

Процентная ставка определяется по такому принципу:

- На сумму до 1 млн ₽ в первые три месяца начисляется 6% годовых. Начиная с 4 месяца — 4% годовых.

- На сумму свыше 1 млн ₽ всегда начисляется 4%.

Соответственно с опцией «Сбережения» можно получать:

- В первые 3 месяца — 7% на сумму до 1 млн рублей (6% по повышенной ставке+ 1% от «Сбережений»)

- Начиная с 4 месяца — 5% на сумму до 1,5 млн рублей. (4% по базовой ставке + 1% от «Сбережений».

- На сумму свыше 1,5 млн рублей — 4% независимо от срока (повышенная ставка на первые 3 месяца не действует, так как вы выходите за лимит в 1 млн рублей, а дополнительный процент по опции «Сбережения» не действует, так как вы выходите за лимит в 1,5 млн рублей).

| До 1 млн рублей | До 1,5 млн рублей | Свыше 1,5 млн рублей | |

| 1-3 месяц |

7% годовых (6% + 1%) |

5% (4%+1%) |

4% |

| С 4 месяца и далее |

5% (4% + 1%) |

4% | |

С процентами вроде разобрались. Теперь о том, в каком порядке они начисляются.

Допустим, на накопительном счету у вас лежит 100 000 рублей под 6% годовых. В среднем с этой суммы вам должно прийти 500 рублей. Если вы подключаете опцию «Сбережения», то по этому счету вы дополнительно получаете еще около 80 рублей.

Так вот, 500 рублей вам придут в последний день месяца, а еще 80 рублей — до 15 числа следующего месяца.

С текущими счетами ситуация более приятная — здесь учитывается среднемесячный остаток.

Итак, размер вознаграждения по опции «Сбережения» ограничивается только той суммой, на которую действует повышенная ставка. То есть при хорошем раскладе, по накопительным счетам можно дополнительно получить около 15 000 ₽ в год, а по текущим — 3 000 ₽. Здесь то, насколько выгодна эта опция, зависит напрямую от суммы, которую вы можете разместить на накопительных или текущих счетах. Если вы больше тратите, чем откладываете, выбирайте Cash back, если наоборот — «Сбережения».

Надеюсь, с программой лояльности вопросов нет. Теперь осталось разобраться только со снятием наличных и денежными переводами. Начнем со снятия.

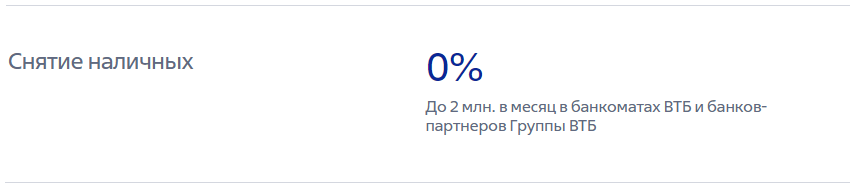

Снятие наличных: сколько и где можно снимать

К партнерам относятся банки группы ВТБ — Почта Банк, Возрождение, САРОВБИЗНЕСБАНК и Запсибкомбанк, а также банки ВТБ в Армении, Казахстане, Белоруссии, Грузии, Азербайджане.

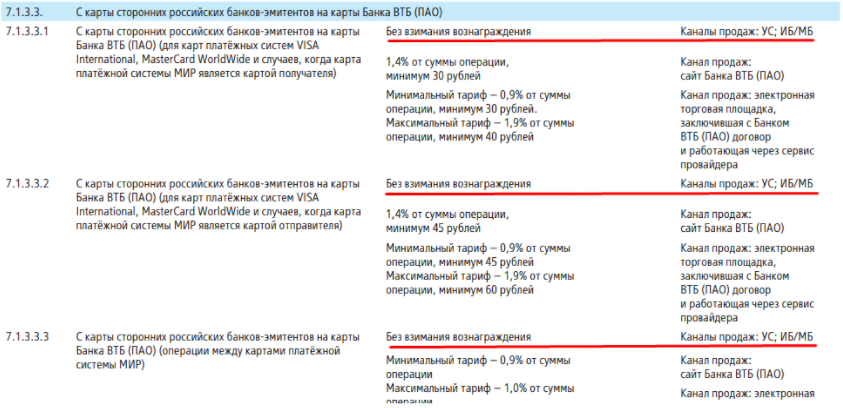

Денежные переводы: те способы, на которых вы не будете переплачивать

Разделу про денежные переводы в тарифе посвящено порядка 9 страниц, на которых точечно прописана комиссия за каждую возможную операцию — и в пользу юридических лиц и ИП; и с участием иностранной валюты; и между банками, которые, вообще, никакого отношения к ВТБ не имеют — в общем, чтобы нам их все перечислить, нужно снимать не обзор, а целый фильм, поэтому поступим так: расскажем о самых популярных операциях, а если вам нужно совершить какой-то нестандартный перевод, информацию по нему вы посмотрите в тарифе.

Итак, первое

«Мультикарту» можно бесплатно пополнять с карт других банков через «ВТБ-Онлайн». Главное, убедиться, что эмитент карты, с которой вы будете пополнять, не берет комиссию за подобные операции.

Второе

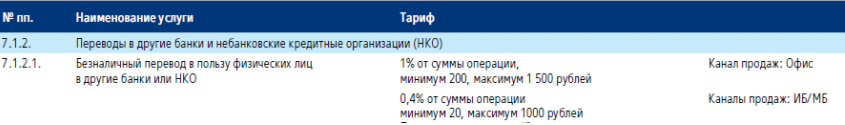

Мультикарту можно использовать как бесплатную карту-донор — то есть переводить с нее деньги на карты других банков через их мобильное приложение. Тут главное не запутаться — если вы заходите в ВТБ-онлайн и оттуда переводите деньги на «чужую» карту, комиссия составит — 0,4% от суммы операции, но не менее 20 ₽. А если вы проворачиваете то же самое с приложения стороннего банка, которому принадлежит карта, то комиссии не будет.

Третье

ВТБ — участник системы быстрых платежей. А значит, вы можете переводить в другие банки по номеру телефона до 100 000 ₽ в месяц без комиссии. Главное, не забудьте подключить услугу в мобильном приложении.

Выводы: кратко и по делу

Подытожим все сказанное.

Картой можно пользоваться бесплатно на стандартном уровне программы лояльности. Если выбирать расширенный уровень и тратить меньше 10 000 ₽ в месяц, то комиссия составит 249 рублей в месяц. Тем, кто регулярно пользуется картой, имеет смысл выбрать именно расширенный вариант: разница в начислениях ощутимая — 300 бонусов в месяц против 1 125.

Бонусные опции, которые предлагает банк, действительно интересные. Помимо стандартного кэшбэка, который не предлагает сейчас разве что ленивый банк, здесь есть две довольно интересные штуки, на которых можно неплохо сэкономить — «Заемщик» и «Сбережения».

С точки зрения снятия наличных и денежных переводов, карта особо не примечательна — +/- такие же условия практически в каждом банке.

Отзывы о Мультикарте в целом хорошие. Если и встречается негатив, то он не столько относится к конкретно этой карте, сколько к работе банка в общем. В основном жалуются на подвисание интернет-банка, частую смену условий карты, причем не в лучшую сторону, и на некомпетентность службы поддержки. В остальном — все хорошо, явных подвохов не обнаружено, но есть нюансы.

На этом мы с вами прощаемся. Обязательно отпишитесь в комментариях, понравился ли вам обзор, все ли было понятно. Если остались вопросы — смело задавайте их — мы на все ответим. И конечно же, пишите, на какую карту сделать обзор в следующий раз. А если вас впечатлила «Мультикарта» и вам хочется ее получить вот прям сейчас, оставляйте заявку ниже.