Современное понятие «кредит», как форма получения заемных средств, уходит корнями в далекое прошлое. Сегодня каждый человек знает и на практике пользовался услугами тех или иных кредитных организаций (банки, кассы взаимопомощи, финансовые структуры и пр.). Но очень небольшое количество потенциальных заемщиков знает,какие формы может иметь кредитная организация, ее права и обязанности перед клиентом, требования законодательства, которые предъявляет государство к таким структурам. Итак, разбираемся: что такое кредитная организация.

Содержание

- Юридические определения

- Кредитные организации понятие и виды

- Права кредитных компаний

- Формы собственности Кредитной структуры

- В каком правовом поле работают кредитные организации

- Главные особенности кредитных учреждений

Юридические определения

Кредитной организацией (КО) может выступать только юридическое лицо (компания, предприятие, организация), единственная сфера деятельности которого ориентирована на выдачу денежных средств с обязательным возвратом (на указанный срок под определенный процент. Выдача денег разрешена как физическим лицам (конкретному человеку), так и юридическим (предприятия, компании и пр.).

Кредитным учреждениям запрещается:

- Оказывать услуги страхования.

- Выступать посредником в торговых сделках и заниматься торговлей товарами.

- Осуществлять производство любого товара и оказывать услуги, связанные с производственной деятельностью.

Кредитные организации понятие и виды

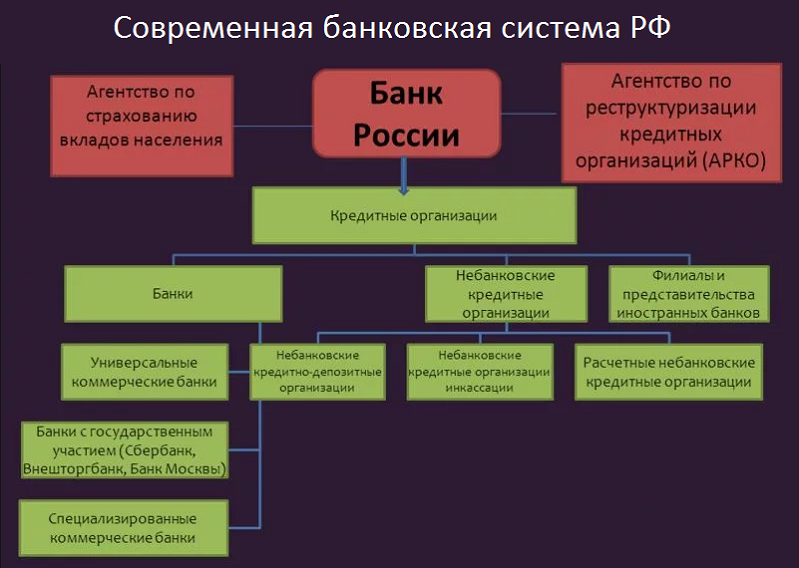

К видам финансовых структур, осуществляющих кредитование населения и юридических лиц относят:

- Коммерческие банки.

- Не банковские организации.

- Учреждения, имеющие ограниченные возможности предоставлять клиентам кредитно-финансовые банковские услуги и операции (Прочие компании).

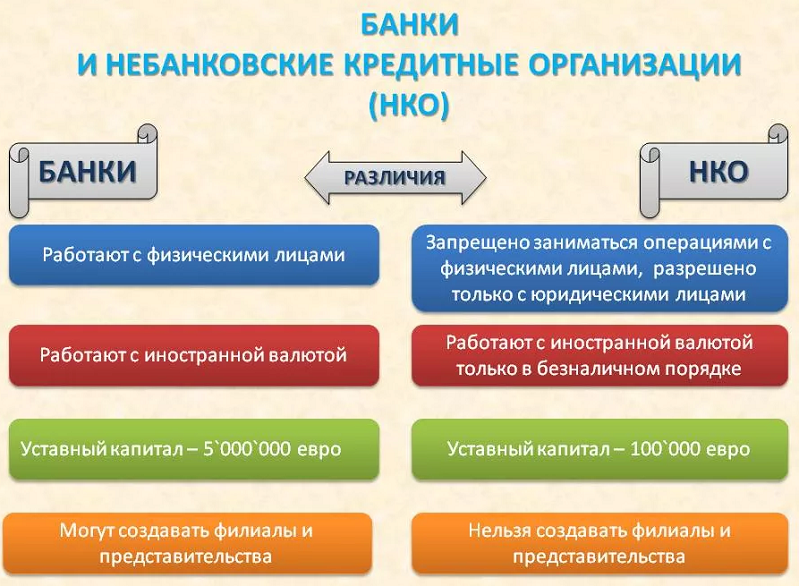

Все представленные организации имеют разные права на возможность предоставлять те или иные финансовые услуги. Только банкам разрешается предоставлять населению и юридическим лицам весь спектр финансовых услуг в их совокупности. Самыми распространенными банковскими операциями являются:

- Создание клиентских вкладов для юр. и физ. лиц.

- Размещение клиентских средств от имени банка.

- Открытие-закрытие клиентских счетов.

- Реализация валюты в наличности.

- Реализация драгоценных металлов.

- Инкассация.

Рекомендуем к ознакомлению: Что такое банк →

Финансовые структуры, имеющие статус «Небанковские» могут оказывать услуги по кредитованию, как юр. лиц, так и отдельных граждан, и проводить несколько (до десяти) банковских операций. Для того, чтобы проводить конкретные финансовые операции, кредитное учреждение должно иметь лицензию, выданную регулятором под конкретный вид деятельности.

Действующим законодательством выделены три вида небанковских кредитно-финансовых учреждений:

- Расчетные компании. Главной деятельностью данной финансовой структуры является: открытие-закрытие клиентских счетов (как физических, так и юридических лиц), проведение денежных расчетов через поручение своего клиента.

- Кредитные компании инкассации. Лицензированная компания, кроме кредитных услуг проводит инкассации (платежей, векселей, денежных сумм).

- Депозитно-кредитные учреждения. Главная деятельность этих компаний направлена на проведение операций в государственной валюте: привлекать деньги клиентов во вклад, размещать его от имени структуры, проводить безналичные валютные операции, проводить выдачу гарантий.

Права кредитных компаний

Каждая организация, задействованная в кредитно-банковском секторе, определяет самостоятельно те финансовые услуги, которые она будет предоставлять населению и предприятиям. Под каждую услугу компания получает соответствующий разрешительный документ. Перечень услуг, которые небанковская структура может предложить своим клиентам:

- Открытие расчетного, депозитного и пр. счета.

- Операции по ведению дел на счетах клиентов.

- Проведение безналичных расчетов в иностранной валюте.

- Проводить операции хранения денежных средств клиентов до востребования.

- По поручению клиентов осуществлять транзакции средств.

- Выполнять расчетные операции.

- Привлекать и размещать денежные средства (с ограничениями).

- Осуществлять операции лизинга (долгосрочная аренда производственных мощностей).

- Вести управление клиентскими счетами.

- Проводить инкассации (с ограничениями).

- Осуществлять продажу-скупку драг. металла (согласно ограничениям законодательства).

- Обслуживать клиентов в кассовом режиме.

- Публиковать с СМИ весь перечень предоставляемых услуг.

Формы собственности Кредитной структуры

На сегодняшний день законодательство РФ разрешает создавать и получать соответствующую регистрацию кредитно-финансовых небанковских организаций по четырем формам собственности. КО может работать как:

- ООО (Общество с ограничениями ответственности). Создание компании (Общества) допускается одним учредителем. Если в формировании общества участвуют два и более юр. лица, в уставных документах оговаривается долевое участие каждого учредителя. При объявлении банкротства учредители теряют свой уставной капитал, ответственности за ООО они не несут.

- ОАО (Открытое общество акционеров компании). Главным отличием Открытого общества от Закрытого является право каждого учредителя выставлять свой пакет акций компании на открытые торги или передавать их в право владения третьей стороне.

- ЗАО (Общество акционеров закрытого типа).

- ОДО (Общество с дополнительной ответственностью). Учредители несут полную ответственность за деятельность компании, за все обязательства ОДО перед клиентами.

Если кредитное учреждение работает в форме ООО, это свидетельствует о недостаточной уверенности учредителей в полной надежности организации. Большинство финансовых структур (80%) регистрируют свою деятельность в формате ОАО или ЗАО. К их числу принадлежат авторитетные структуры с большим уставным капиталом и увеличенным спектром предоставляемых услуг.

В каком правовом поле работают кредитные организации

Правильное определение правового поля позволяет банковским и небанковским кредитным учреждениям оптимально осуществлять свои функции и оказывать населению услуги высокого качества. Клиентам также следует знать все нормы законодательства, которые регулируют деятельность финансовой структуры. Это поможет в случае непредвиденных (или умышленных) обстоятельств отстоять свои права в судебных тяжбах с компанией кредитором. Нормы права, под которые попадает любая финансовая структура РФ:

- Конституция Российской Федерации. Определяют правовые отношения с государством.

- Нормы Гражданского кодекса. Регулируют отношения финн. Структуры с клиентом.

- Банковское право. Определяет взаимоотношения с ЦБ РФ.

- Уголовный Кодекс. Статьи кодекса определяют степень ответственности кредитной организации при следующих правонарушениях: разглашение тайны финансовой сделки, мошенничество, нарушение прав клиента, доведение компании до банкротства и пр.

- Законодательные акты РФ и законы: «О некоммерческих организациях» (документ регулирует отношения финн. структуры с АСВ - Агентством страхования вкладов населения), «О банках и банковской деятельности» и пр.

Главные особенности кредитных учреждений

Кроме базовых принципов работы юридического лица, которым является любая кредитная организация, есть некоторые отличительные моменты в ее работе, которые необходимо знать потенциальным заемщикам.

- Для проведения любых банковских операций и требуется письменное разрешение клиента. Это может быть оговорено в договоре с кредитной организацией или выписан отдельный документ, в котором клиент разрешает компании проводить конкретные операции. Кредитор не может самостоятельно установить, какой тип услуг будет необходим конкретному клиенту, но обязан предоставить полную информацию об услуге.

- Надзорные организации (Налоговая служба, Служба банковского контроля и пр.) проводят полную проверку работы учреждения и осуществляют постоянный контроль и назначают процедуру аудита ее деятельности. Если кредитор нарушает права клиента или не выполняет обязательства должным образом, у заемщика есть право написать жалобу в контролирующую инстанцию или подать исковое заявление в суд.

- Кредитная организация обязана держать в тайне все клиентские операции. Все сведения о состоянии счета, проводимых транзакциях и пр. доступны только клиенту после процедуры идентификации. Для этого создаются кабинеты самообслуживания в офисах финансово-кредитных компаний. У клиентов есть возможность оформить соответствующие документы на допуск к информации своего счета своему представителю (доверенному лицу).

Рынок финансовых услуг достаточно разнообразен, от потенциального заемщика или клиента не потребуется много времени выбрать надежную и стабильно работающую кредитную компанию, где можно спокойно кредитоваться под небольшие проценты на долгий срок.

Гарбалев Роман